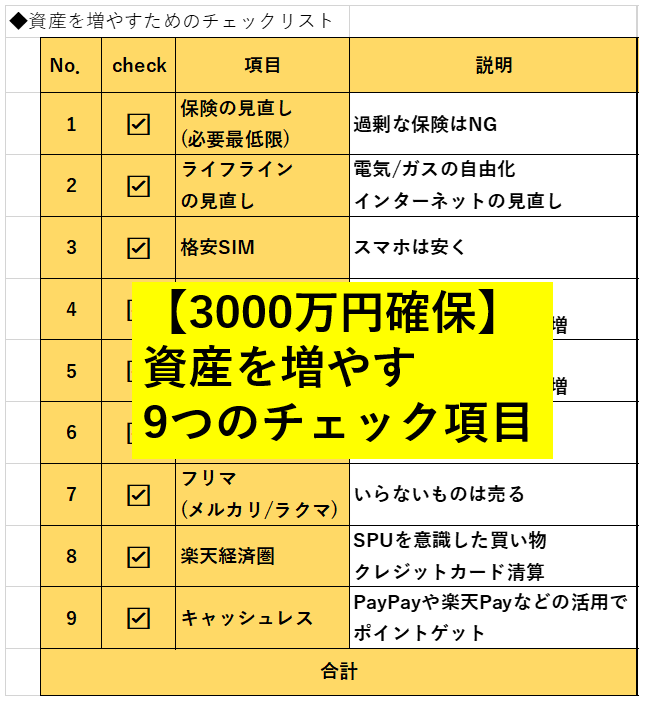

老後資産、貯金を増やす9選 チェックリスト

今後の節約や資産を増やすために、すぐにでもするべきチェックリストを作成しました!

当てはまってない項目がある方はぜひ参考にしてみて下さい!!

効果金額は一例ですが、チェック項目を見直すだけで、年間約55万円が貯まります。見直したり、意識するだけなので、早めにすべての項目にチェックができるようにしたいですね!

「今の生活を維持したままストレスなく節約する」をモットーに色々と調べました!ストレス感じながら節約するのは何か違いますよね。

【老後に3000万円を確保できる!!】

全てやれば、年間55万円がやってない人より貯まります。つまり、30年間続ければ、1650万円貯まります。更に、iDeCo、積立NISAの元本がそのころには1400万円は貯まります。

つまり、30年後に3,000万円は”これだけ”で用意できます!

① 保険の見直し(保険は必要最低限)

まずは、「保険の見直し」からです。

ここ最近、保険不要論がWEBやYouTubeで話題になっています。

ここでは過剰な保険を見直すことの重要性を説明したいと思います。

全ての保険が不要とは思いませんが、医療保険については、下記理由で不要だと考えています。

※あくまで個人的な考えです。

【結論】

「医療保険」は不要!!

【理由】

会社員であれば誰もが入っている健康保険が最強だから

・病院での支払いは3割でOK!!

・高額療養費制度で治療費が高額でも一定以上の負担は国が肩代わり

→例えば1ヵ月の医療費が100万円でも、払うのは約9万円とか

・傷病手当金

→病気で働けなくなっても1年6ヵ月は給料の2/3を支給

健康保険で相当な金額がカバーされているので、医療保険は不要だと考えます!民間保険会社の方に、もしもの時働けなくなったら?大きな病気すると大金無くなりますよ!と言われますが、もしもの時に月9万円を払う貯金の余裕があればいらないと思います。

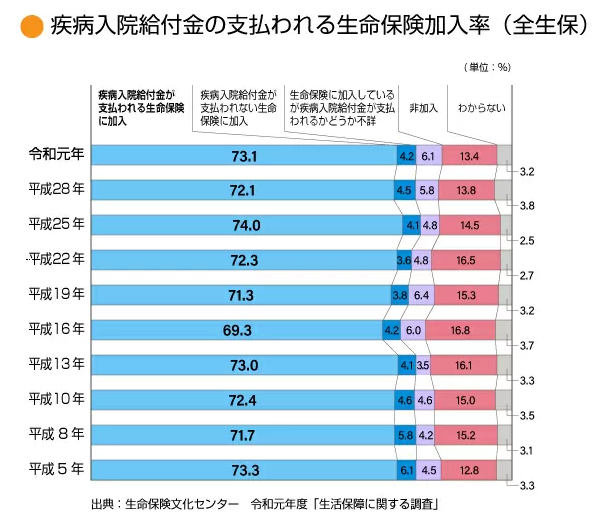

しかし、下記グラフのように医療保険は7割以上が加入しているようです…

”安心だから”、”おまもりだから”、”みんな入ってるから”、ということだけで大事なお金を使いたくないですね。

医療保険は必要!?不要!? FPが必要性を真剣に考えた結果を発表!

https://cube-c.com/media/medical_fp

他にどんな保険を見直せるのか?

話題のリベ大の両学長曰く、本当に必要な保険は3つだそうです。

①掛け捨て生命保険 ②火災保険 ③自動車保険

この①~③は低確率だが、生活できなくなるほどの大損失のリスク

があるため、民間の保険で備える!ことはアリのようです。

①~③についても、入っているモノをもっと安くする、過剰な備えになっていないかを見直して毎月の掛金を少なくすることも重要だと思います。

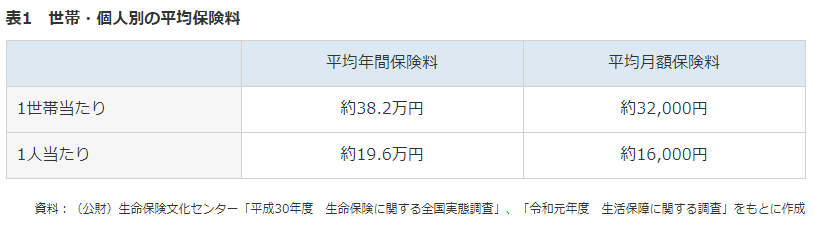

下記の表の通り、保険料の平均は一人当たり月16,000円と高額です。

医療保険やその他保険を見直すことで半額以下に抑えることは余裕だと思います。

月8,000円でも削減できれば、1年あたり96,000円が老後資金として貯めれます

私も「保険の見直し」、「ライフラインの見直し」を去年にして、合計で1万円/月程度ですが自由に使えるお金が増えました。

② ライフラインの見直し

続いて、電気、ガスなどのライフラインの見直しです。

電気、ガスなどを見直すことで、節約できる可能性があります。

(私も電気やガスの自由化といってるけど、実際めんどくさくて見直していませんでした…)

電気、ガスは安くすることで「部屋が暗くなった、ガスの勢いが悪くなった」などはあり得ません。この観点から考えると、見直すだけで”今の生活を維持したまま”月々に払っているお金を削減すことができますね!

【電気】

2016年4月からの電力自由化に伴い、電力会社を自由に選べるようになりました。

今契約している電力会社との電気代を比較して、お得な電力会社を見つければよいと思います!

(私はSPUもアップするのと、今より安くなったので楽天でんきにしました)

【ガス】

2017年4月からの都市ガスの自由化に伴い、こちらもガス会社を自由に選べるようになりました。

今のガス料金よりも割安なプランを選ぶことができるようになりました!

電気、ガスをセットで契約することで、よりお得になる会社もあるので、検討してみて下さい!

【インターネット】

これは上記と異なり、契約会社を変えることで、回線が遅くなってストレスになる可能性があります。なので、回線速度やデータ通信容量、金額を検討して決めていく必要があります。

インターネットは用途に応じても見直しができるかもしれません。

例えば、私はポケットWi-Fiに月4,000円も払っていましたが、ほぼ部屋でしか使わないので、”外出先でもWi-Fiに接続できる”というポケットWi-Fiの利点がありませんでした(アホです)。そこで、見直してマンション固定の回線にして回線速度は速くなる&月額も数百円ですが安くすることができました!

③ 格安SIM(格安スマホ)

20/11月時点ですが、

スマートフォンユーザーが支払っている月額料金の平均額は

【大手キャリア】8,312円

【格安SIM】1,980円

お金の面だけで言えば、すぐにでも変えたほうがよいです。

しかし、「回線が遅いかも」、「契約がめんどくさいそう」、「iPhone分割払いしてるし…」などの理由で変えない方が多いみたいですね。

変えてみると、

「なんで早く乗り換えなかったんだ!損してたな」と思いました。

【格安SIM】※楽天モバイル、LINEモバイルを使ってみた感想

・回線

遅い/速いは個人的な感覚になりますが、私は問題ありませんでした。LINEやYouTube、ネット検索くらいだと大手との差は感じませんでした。

・値段

1年間無料期間があったり、その後も1,980円など、とにかく安い。月6千円が浮けば、1年で7万2千円を節約でき、老後資産に回せます。

・契約面

違約金取られても2,3か月で取り返せます。ネットで契約できたりもするので、簡単ですね!

④ iDeCo

【iDeCoの特徴】

節税効果

iDeCoの掛金は所得控除の対象となり、所得税や住民税が軽減されます。

神です。老後資金を銀行で定期預金する人とiDeCoで積み立てる人で年収にもよりますが、年間2~3万円差が出ます。

運用益非課税

通常、株で儲けたお金(運用益)には20.315%の税金がかかります(うざい)。

これがiDeCoはすべて非課税になります。

節税にもなり、株で儲けたお金も非課税と老後資金の確保におススメです。

株なので元本割れが”怖い”というイメージがある方もいるかと思いますが、長期投資&分散投資できるiDeCoはリスクを極力下げられると考えられています。やらない理由は無いと考えています。

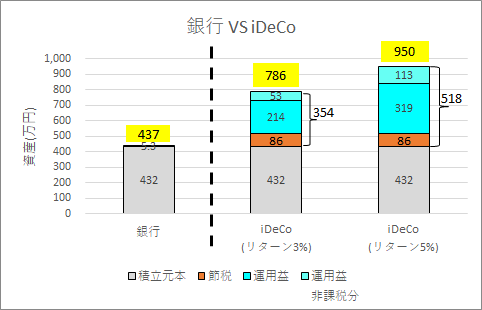

iDeCoをした場合と銀行に定期預金する場合を比較してみました。

※銀行とiDeCoを積立期間30年間、月1.2万円、年14.4万円を定期積み立てした場合の各リターンでのシミュレーションになります。

14.4万円×30年間の432万円を銀行に入れても、

銀行の超低金利では5.3万円ほどしか増えません。

iDeCoで米国株などのインデックス投資すれば、リターン3%は長期投資かつ過去の実績から余裕で見込めると言われています。(米国株のS&P500の直近70年のリターンは約8%)

つまり、グラフの通りiDeCoだと

リターン3%で354万円増えて、30年後に786万円が貯まります!

(内、86万円は節税分、53万円は運用益非課税分です!)

リターン5%で518万円増えて、30年後に950万円が貯まります!

(内、86万円は節税分、113万円は運用益非課税分です!)

リターン3%でも354万円増えるので、

1年あたり118,000円がやらない人より貯まる計算となります。

iDeCoのシミュレーションは下記サイトからできます。

https://www.rakuten-sec.co.jp/web/fund/saving/simulation/

iDeCoはSBI証券やマネックス証券、松井証券などから始めることができます。早ければ早いほど長期投資で複利の力でリターンが大きくなりますので、ぜひこの際に始めてみて下さい!

iDeCo、積立NISA、企業型DCなどの資産運用のおススメ順は下記で説明しているので、ぜひ見てください!iDeCoが重要度MAXで優先度ナンバー1です!

iDeCoの詳細については下記で、銀行での定期預金と比較し、すぐにiDeCoを始めるべき理由を説明しています。

⑤ 積立NISA

つみたてNISAはiDeCoの節税効果のメリットが無くなったVerというイメージです。なので運用益は非課税ですが、節税効果はありません。

節税効果はないですが、iDeCoと同様、積立NISAでインデックス投資をすることで、リターンが見込めます。

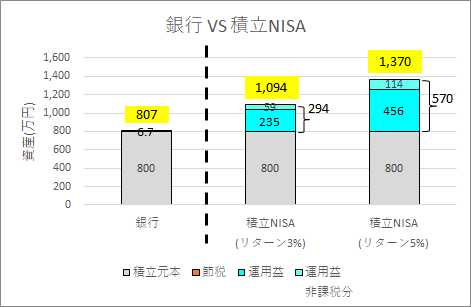

同様に銀行に定期預金する場合と比較してみました。

※積立NISAの非課税期間である20年間、満額の年40万円定期積み立てした場合のシュミレーションになります。

40万円×20年間の800万円を銀行に入れても、

銀行の超低金利では7万円ほどしか増えません。

積立NISAで米国株などでインデックス投資すれば、リターン3%は長期投資かつ過去の実績から余裕で見込めると言われています。

つまり、グラフの通り積立NISAだと

リターン3%で294万円増えて、20年後に1,094万円が貯まります!

リターン5%で570万円増えて、20年後に1,370万円が貯まります!

リターン3%でも294万円増えるので、

1年あたり147,000円がやらない人より貯まる計算となります。

積立NISAのシミュレーションは下記サイトからできます。

https://www.rakuten-sec.co.jp/web/fund/saving/simulation/

iDeCoと同様、下記で積立NISAについても説明しているので良かったら拝見下さい!

⑥ ふるさと納税

続いてやらない理由がない、ふるさと納税です。

ふるさと納税は「寄付した合計金額-2,000円」が税金の控除対象として戻ってくる!

神ですね。年間2,000円を払えば、年収に応じて返礼品がもらえます。

大きなメリットと注意点を紹介していきます!

【メリット】

①返礼品がもらえる

地域の特産品であるお肉やお米、果物、家電まで返礼品として貰えます。

②地域の発展に貢献できる

自分の地元や応援したい地域に納税することで、税収を上げることができます。

【注意点】

①年収によって納税上限が変わる

納税上限をきちんと調べて、上限以内で活用しないと、そのまま支出になるので注意です。

②手続きをしないと税金は戻ってこない

後の手続きがめんどくさくてなかなか踏み込めない方は、ワンストップ特例制度だと確定申告の必要がなく、ポストで投函するだけですよ!

ちなみに、楽天市場でもふるさと納税することができます。これの何がいいかって、ポイントが貯まります!!SPUやキャンペーンを活用すれば、ふるさと納税でジャンジャン楽天ポイントを貯めることができます。(楽天ばかりおススメしてしまいスイマセン…)

⑦ フリマ(メルカリ、ラクマ)

いらないものは無料で簡単に利用できるフリマアプリを活用し現金化するのが良いです。

出品方法も下記手順で簡単です。

①スマホで商品の写真を撮影

②商品説明などの必要情報を入力

③購入されれば、梱包して発送(コンビニも可)

最も簡単で手軽な副業だと思っています。

「こんな古い服売れないだろ」「壊れているから売れないだろ」

というものが出品してみると、すぐに売れたりします。

私も古い服や、壊れたノートPCなどがすぐに売れてビックリでした。

⑧ 楽天経済圏

楽天経済圏でSPUを意識した生活をするだけで、ポイントがどんどん溜まります。

イイことしかないです!!

①ポイント還元がどこでも1%

②楽天市場での買い物はSPU(スーパーポイントアッププログラム)

で更に+2%~15%還元

③楽天Edy、楽天Payでキャッシュレス清算でもポイントゲット

楽天カードをまだ持ってない方は、ぜひ作ってみて下さい!

まずは、年会費無料の通常カードでよいです。

今後、楽天ふるさと納税や楽天マラソンなどで年間36万円以上買い物する方は、SPUがアップする楽天プレミアムカードがお得です。年会費の1万円を36万以上使う方はペイできる計算です。それ以外の方は年会費無料の通常カードでOKですね!!

⑨ キャッシュレス

スーパーやコンビニ清算を極力現金を使わずにPayPayや楽天Payなどのキャッシュレスにすることで、ポイント還元されます。

【ポイントゲット】

月1万円の現金払いをキャッシュレスに変えるだけで、”最低でも”月に100ポイント溜まり、年1,200円ポイント還元されることになります。しかも、ポイント還元キャンペーンが時々開催されるので、更に多くのポイントゲットを狙えると思います。

【清算が楽】

ポイント還元されるだけでなく、清算時もスマホを開いてバーコードを見せるだけで楽です。スマートに清算できますね!

使ってみると離れられなくなるほど便利です。

意識して現金払いをキャッシュレス清算に変えることをおススメします!!

おわり

checkできていない項目はぜひ見直してみて下さい!

全てやれば、年間55万円がやってない人より貯まります。

30年間続ければ、1650万円貯まります。

更に、iDeCo、積立NISAと合わせると30年後に3,000万円は”これだけ”で用意できます!

”今の生活レベルを維持したまま”ストレスを溜めずに月々に払っているお金を減らすための項目ですので、ぜひ検討してみて下さい。

収入を増やすことはもちろん大事ですが、

収入が増えればもちろん税金も増えます。

しかし、出費を抑えると自由に使えるお金が増えるだけです!

更にこのお金をインデックス投資などの資産運用に回せば、老後資産を大きくすることができると考えています。

記事が少しでも参考になったと感じた方は☟ポチッとクリック応援よろしくお願いします!!

最後まで読んでくれてありがとうございました!

コメント