資産運用の種類/おすすめランキング

積立NISAやiDeCo、企業型確定拠出年金やら、色々ありよくわからない。

投資はよく分からないしリスクあるから、現金を銀行に預けとけばいいや…

私もそう思っていました。でも今は早く学んで運用しておけばよかったなと思っています。

やらないと絶対損です。

投資に回せる金額を決めて、下記表の重要度の高い順に運用を始めるべき!!

老後を自由に暮らす、幸福に暮らしたい、

銀行に超低金利で毎月お金を預けている方は必見です。

重要度を5段階評価で整理し、メリット/デメリットをまとめました!

合計金額は各項目を”満額”設定した場合の例です。金額設定も可能です。

全部で82,000円/月!? そんなんできんやん! って思うかもしれませんが、

この中でお金の余裕を見て重要度の高い(お得順)に無理なく始めればよいと思います!

私は…

②~⑥までを満額でやっています。70,000円/月ですね。

本当は①を早くやりたいのですが、会社員は22/10の法改正適用以降にならないとできないみたいです。(①で詳しく説明します)

ここまで老後にお金を回しているので、老後用の銀行貯蓄はゼロ!

余ったお金は贅沢しよう!と考えることもできます。

逆に老後のための資金を考えなくてもよくなります。

「老後のために!!!」と考えるのメンドイだけですが…笑

重要度「5」でトップの①iDeCoや②企業型DCは節税効果もあるので、非常にお得です。重要度の低い項目は余裕があったらやればいっかという感覚でOKです。

上記⑥項目とは別に「その他」としてジュニアNISAの説明も記載しています。

良かったら最後まで読んでみてください!

① iDeCo

まずは重要度5のiDeCoについてです。

【メリット】

大きいメリットは下記の3つです!

◆節税効果◎ ◆運用益が非課税 ◆受け取る時にも税負担が軽減

それぞれ説明していきます!

◆節税効果◎

神です。最大のメリットだと思っています。

iDeCoの掛金は「所得控除」の対象となり、所得税や住民税の負担が軽減されます。

例えば、掛金1万円(年間12万円)で所得税(10%)、住民税(10%)の場合、年間2万4千円の税金が安くなります。やっている人とやってない人で年間2~3万円差が出ます!!

下記サイトでiDeCoで積み立てた場合の節税効果をシミュレーションできます。

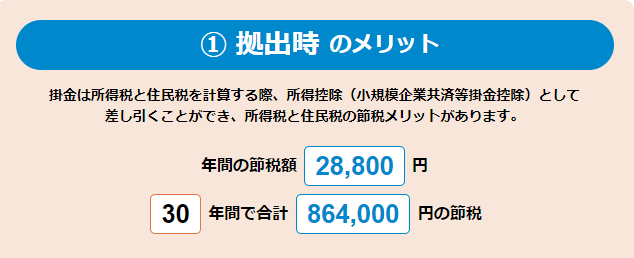

私もシミュレーションしましたが、30歳から12,000円/月を積み立てると、節税効果だけで年間28,800円、30年で864,000円になります。

※企業年金がある会社員のパターンでシミュレーションしていますが、自営業や企業年金が無い会社員のパターンですともっと節税効果が見込めます。

参考先

https://www.jis-t.kojingata-portal.com/about/setsuzei2.html

JIS&Tが提供するiDeCoのまるわかりサイト 節税メリットシミュレーション

※注意

税金はお金を貰った際に発生します。なので、iDeCoを活用し今払う税金を60歳以降に繰延していることになります。なので、老後の受取の際に税金を払う必要が発生しますが、年金や退職金として受け取ることで控除が使えるので、結果的に節税になります。控除額にも上限があるので、上記の試算全てが節税されない場合があるのでご注意下さい。

◆運用益が非課税

通常、株で儲けたお金(運用益)には20.315%の税金がかかります(うざい)。

これがiDeCoはすべて非課税になります。

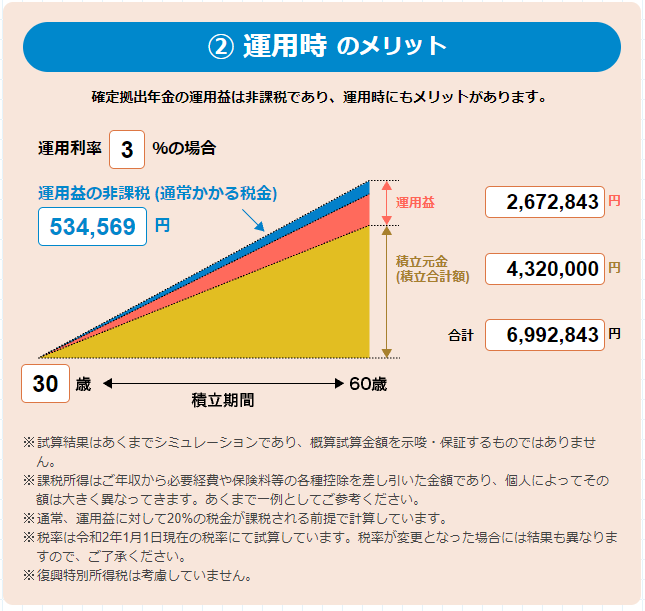

上記サイトで同条件で運用利率3%でシミュレーションしてみました。

積立元金:12,000円/月×12ヵ月×30年 = 4,320,000円

運用益 :2,672,843円

非課税 :534,569円

あくまでシミュレーションですが、運用利率3%なら

iDeCoをやるだけで、約270万円増えて、非課税効果は約53万

iDeCoを活用しなかった場合は上記条件で資産を増やせたとしても

運用益の内53万は税金で取られちゃいます(もったいない…)

◆受け取る時にも税負担が軽減

所得税や住民税は毎月の給料だけでなく、退職金や年金にもかかります。

iDeCoで運用した資産は受け取る時にも税負担は軽減する仕組みがあります。

”年金として受け取る場合”→公的年金等控除が受けられます。

”一時金として受け取る場合”→退職所得控除”が受けられます。

【デメリット】

なかなか踏めこめない方のデメリットを調べると下記2点があります。

◆60歳まで引き出せない

急にお金が必要!!というパターンに対応できません。

ただ、私は長期投資すればするほど勝ちやすくなる投資の世界において、強制的に長期投資できるこの仕組みはメリットでもあるかなと思います。

◆元本割れのリスク

やはり株式投資なので元本割れのリスクはあります。

つみたてNISAや投資信託も同様にこのリスクがあるのでなかなか始められない方がいます。

ただ、長期投資/分散投資 でリスク分散すれば元本割れのリスクは極力下げれます。

こちらについては今後別ブログでまとめていこうと思います。

投資はあくまで自己責任ですが、上記の通りiDeCoの仕組みはメリット多いです。

詳しく調べて初めてみてはいかがでしょうか?

【注意点 まだ始めれない場合あり!?】

こんなメリットばかりのiDeCoを始めたいのに始められないパターンがあります。

会社員の方で、企業型DC加入者は勤務先でiDeCoとの併用が認められていない場合があります。

(実は私もその一人です。早く始めたい…)

しかし、今後の法改正により22/10~ 加入可能になります!

※参考先 メリットデメリットが詳しく記載あり参考にさせていただきました。

参考先

https://www.aeonbank.co.jp/ideco/special/088/

個人型確定拠出年金iDeCo(イデコ)は本当に始めていいの? メリット・デメリットまとめ

※今後仕組み等が変更される場合もありますのでご留意ください。

iDeCoの詳しい詳細は↓で説明していますので、よかったら見てくださいね!

【iDeCo最強】です!!!

iDeCoはSBI証券やマネックス証券、松井証券などから始めることができます。早ければ早いほど長期投資で複利の力でリターンが大きくなりますので、ぜひこの際に始めてみて下さい!

【SBI証券】

・口座開設 SBI証券

・iDeCo申込 SBI証券 iDeCo

【マネックス証券】

・口座開設 マネックス証券

・iDeCo申込 マネックス証券 iDeCo

【松井証券】

・口座開設 松井証券

・iDeCo申込 松井証券 iDeCo

② 企業型DC(企業型確定拠出年金、401k)

続いてこちらも重要度5の企業型DCについてです。

企業型確定拠出年金や401kとも呼ばれます。

(もっと分かりやすい名前つけろよ…)

①のiDeCoで記載した通り、法改正まではこの企業型DCとiDeCoは併用加入ができません。

なぜならiDeCoとほぼ同様の仕組みだからですね!

なのでメリットもデメリットも①iDeCoとほぼ一緒です。

ふたつとも節税効果と運用益が非課税が大きなメリットです!

【iDeCoと違う点】

①iDeCoと大きく異なる点は下記2点です。

◆掛金方法

iDeCo :本人が負担

企業型DC:会社が負担

◆運用商品

iDeCo :自分が契約する金融機関で用意されている商品から選ぶ

企業型DC:会社が用意した商品から選ぶ

企業型DCは商品数が少なかったりするので、この点では自由度のあるiDeCoのほうが良いなと思っています。会社で企業型DCで選択できる商品を調べてみるとよいと思います。

参考先:iDeCoナビ

https://www.dcnenkin.jp/401k/

③ 積立NISA

続いて重要度4のつみたてNISAについてです。

個人的な感想は

①iDeCoや②企業型DCの節税効果のメリットが無くなったVerというイメージです。

なので、重要度も1個下げて4にしました。(節税効果無くなるのはマイナスですね…)

ただつみたてNISAは途中でも辞めれます。引き出せます。

①のiDeCoの”60歳まで引き出せない”が大きなデメリットと考える方はつみたてNISAがおススメになりますね。

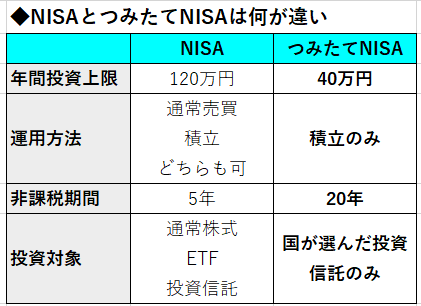

【NISAとつみたてNISAは何が違うのか?】

NISAとつみたてNISAはどちらかしかできません。

違いは下記の通りです。

短期集中で個別株を自由に売買したい方はNISAが良いと思います。

個人的には非課税分がNISA:600万円、つみたてNISA:800万円 というのと

リスクの少ない長期投資という観点からつみたてNISAの選択が良いと思っています。

※2021年3月現在の情報です。

【商品選択】

つみたてNISAはたくさんある商品の中から自分で投資するものを選ぶ必要があります。

ではどんな商品を選べばよいか?ですが、

現時点で楽天証券で人気なのは、eMAXIS Slim系の商品です。

・eMAXIS Slim 米国株式(S&P500)

・eMAXIS Slim 全世界株式(S&P500)

・eMAXIS Slim 新興国株式(インデックス)

※あくまで投資は自己責任です。上記がプラスになるとは限りません。

(私は色々と調べて、上記の米国株式と新興国株式を2:1の割合で積み立てしています)

つみたてNISAは【商品選択】【金額設定(満額33,333円)】など

自由に選択できるので悩みます。

自分が安全を取るのか、リスクを取って運用益UPを狙うのか

慎重に考えて決めていけばよいと思います。

逆に、途中でやめれるし、少額設定もできるので、

まずは「やってみる」スタイルではじめるのも良いと思います!

つみたてNISAのシミュレーションや詳しい説明は下記でしているので、ぜひご参考下さい!

④ 特定口座で投資信託

続いて重要度3の特定口座についてです。

これは③のつみたてNISAに運用益非課税のメリットが無くなったパターンです。

なので、株で儲けたお金(運用益)に通常の20.315%の税金がかかります。

iDeCoと比べると、節税効果も、運用益非課税のメリットも無くなります。

つまり、ただの特定口座で投資信託しているだけです。

【ではなぜするのか?】

◆①②③同様に運用益でお金を増やせる!と考えているから

(未来は分かりませんが、過去の米国株の推移からプラスになると”私は”想定しています)

◆楽天クレジット払いの設定でポイントゲット

ただ毎月設定で投資信託をするだけでは、そんなに重要度は高くないです。

「楽天クレジットカード決算」して毎月楽天ポイントを稼ぐのがお得です。

楽天証券では、5万/月までは投資信託で楽天クレジットカード払いが設定できます。

つみたてNISAの満額設定が33,333 円/月なので、残りの16,667 円/月を設定可能です。

つみたてNISAと特定口座を合わせてクレジット払いにすることで、500円/月の楽天ポイントがもらえます!!! 年間6,000円が勝手に入ってきます。

※こちらの楽天ポイントですが、2022/9月買付分より、ファンドの手数料が安い(年率0.4%以下)は100円に1ポイントから500円に1ポイントへ改悪されました。

⑤ 持株会

続いて自分の会社で持株会がある方限定ですが、重要度3の持株会についてです。

持株会:自分の会社の株を従業員が取得できる制度

こちらも売却時に運用益に対して税金がかかります。

なので重要度は④の特定口座で投資信託と同様の3です。

【持株会ならではのメリット】

大きなメリットは「奨励金支給」です。

従業員が持株会を通じて株を購入する場合に支給されるもので、会社によりますが、5%~15%の奨励金がつくことがあります。1000円に対して、100円の奨励金が出るという会社も多いみたいです。自分の会社で持株会の制度がある場合は奨励金を調べてみるとよいと思います!

【持株会ならではのデメリット】

当然ですが、購入する株はご自身が働いている会社の株です。

売る時に会社の株価が安くなっている場合はマイナスになります。

自分の会社はこれからもまだまで伸びる!と思われる方は良いと思います。

⑥ 個人年金保険

中にはいいのがあるとは思いますが、ほとんどが利率がカスです。

保険屋はあくまで保険が専門分野なので、投資の運用を任せるのは微妙ですね。

私は新人時代に会社に来る保険屋のお姉さんに狙われて、何も考えずに節税効果(若干)あるし、リスクも無いしええやん!と思って入ってしまいました。重要度1にしている通り、①~⑤ができて、まだ余裕がある方かつ、リスクを取りたくない方はいいかもしれません。

ローリスク(でも超ローリターン…)

「絶対元本割れしませんよ!」とかの触れ込みが多いのでリスクは小さい。

定期積み立てして、引き出し難い銀行といった感じです。

保険会社なら潰れないっしょと謎の安心感はありますね。

なんといっても利率が低い(保険会社が手数料としてとっているから?)

他のデメリットは…

【月6,667円/月以上支払っても節税効果なし】【途中解約すると元本割れ】

【受取時にも課税】【保険会社が破綻するリスク】

参考 個人年金保険には入ってはいけない!?おすすめしない6つの理由とは

https://trust-blog.jp/personal-pension-not-recommended

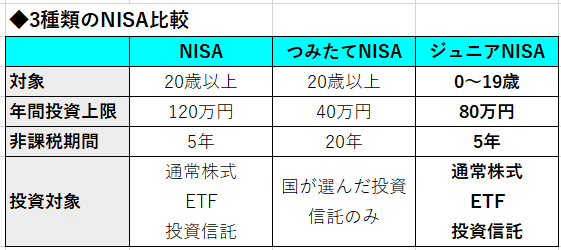

その他 ジュニアNISA

お子さんがいるならジュニアNISAもおススメです。

0~19歳の未成年者を対象にしたNISAです(つみたてNISAは対象者が20歳以上)

一般NISAの子供バージョンですね!

実際にお子さんが運用するのではなく、子供名義の口座で運用は両親が代行できます。

お子さんの大学の教育資金などを確保するために活用する方が多いです。

下記の通り③のつみたてNISAと大きく違う点は投資上限が年間80万までと倍になりますが、非課税期間が5年と短くなります。興味があればやってみると良いと思います。

【注意点】

ジュニアNISAはなぜかあまり浸透せず、2023/12末で廃止が決定しています。

23/12末までになりますが、お子さんがいて、株や投資信託をそもそもしている方はジュニアNISAをうまく活用し運用益を非課税にできますね。

参考先:NISA、つみたてNISA、ジュニアNISA

https://www.ozmall.co.jp/money/investment-trust/article/25627/

2023年に廃止が決定!ジュニアNISAを駆け込み利用する方法についてFPがわかりやすく解説

まとめ

個人的には節税効果、運用益非課税なので、①iDeCo、②企業型DCを満額でやるメリットは大きいと思います。後はお金の余裕を見て③~⑥をやってみればイイですね!ただ、①②は60歳まで引き出せないことを大きなデメリットと考えている方も多いみたいです。税制優遇制度はたくさんありますので、まずは引き出せるつみたてNISAから始めるなど、自分にあった制度を利用してみるのでOKだと思います!

私はこれさえしておけば老後は大丈夫!とシンプルに考え余ったお金を自由に使っていこうと思っています。「やるか」「やらないか」で資産が大きく変わると思います。ぜひ参考にしてみてください!!

記事が良ければ、ぜひ☟ポチッとクリック応援よろしくお願いします!!

最後まで読んでくれてありがとうございました!

コメント